如何防范小额贷款引发纠纷?

发布时间:2014年11月19日浏览量:60来源:揭阳新闻网作者:

据中国人民银行发布的数据显示,截至今年上半年,我国小额贷款公司共有8394家,贷款余额8811亿元。小额贷款对完善金融体系、扶持中小微企业发展、促进经济繁荣的积极意义不容置疑,但凡事都有正反两面,在小额贷款业务蓬勃发展的同时,随之而来的,是由此导致的经济纠纷急剧上升。近年来,各地法院受理的该类案件,均出现不同程度的上升。那么,该如何防患于未然呢?

以下案例或许能够为涉及小额贷款业务的读者朋友提供一些启示。

未“面签”合同

有权拒担责任

「案例」

2013年9月1日,一家小额贷款公司与罗某签订了一份《授信额度协议》,约定由小额贷款公司向罗某提供50万元贷款,协议规定月利率为20‰,贷款期限为8个月,并由郭某提供连带担保,但郭某并未当面签名。由于到期后,罗某不仅没有偿付本息,甚至已经下落不明,小额贷款公司遂以担保人郭某为被告提起诉讼,要求其清偿本息。岂料,郭某却一口否认曾经提供担保,并申请对担保合同进行笔迹鉴定。经鉴定,担保合同中郭某的签名,确实非其本人所书写。

「点评」

对于担保,必须要有担保人明确的意思表示,才能产生应有的法律效力。在郭某否认自己曾提供担保的情况下,小额贷款公司要想实现自己的诉讼主张,就必须提供证据证明郭某具有担保的事实。因为《最高人民法院关于民事诉讼证据的若干规定》第二条规定:“当事人对自己提出的诉讼请求所依据的事实或者反驳对方诉讼请求所依据的事实有责任提供证据加以证明。没有证据或者证据不足以证明当事人的事实主张的,由负有举证责任的当事人承担不利后果。”正由于小额贷款公司提供的担保合同,不足以证明郭某具有担保的真实意思表示,而司法鉴定结果表明,担保合同中的笔迹确实非郭某所签,也就决定了郭某无需担责。

隐性“高利贷”

不受法律保护

「案例」

2013年10月10日,一家工厂向一家小额贷款公司申请贷款后,彼此签订的《借款合同》中约定:小额贷款公司向工厂提供300万元的贷款;月利率20‰,利息起算以借款凭证记载为准;如工厂逾期还款,小额贷款公司有权按照约定利率加收100%罚息。次日,小额贷款公司依约向工厂交付了资金。由于到期后,虽经小额贷款公司多次催收,工厂却以经营困难为由一直没有偿付本息,小额贷款公司遂于2014年6月15日向法院提起诉讼,要求判令工厂支付本息及100%的罚息。

「点评」

小额贷款公司向他人发放贷款,其本质上属于民间借贷。虽然《合同法》第六十条规定:“当事人应当按照约定全面履行自己的义务。”但《最高人民法院关于人民法院审理借贷案件的若干意见》第6条规定:“民间借贷的利率可以适当高于银行的利率,各地人民法院可根据本地区的实际情况具体掌握,但最高不得超过银行同类贷款利率的四倍(包含利率本数)。超出此限度的,超出部分的利息不予保护。”正因为本案中双方约定的借款月利率为20‰,若逾期还款加收100%的罚息,两项之和便大大超出了银行同期同类贷款基准利率的4倍,决定了工厂虽然应当偿还本息,但小额贷款公司就超出部分的利息请求,则不能得到支持。

身份审查不严

巨款被打水漂

「案例」

2014年1月3日,一家小额贷款公司与一家实业公司签订了《最高额保证担保借款合同》,约定小额贷款公司向实业公司提供为期半年的最高本金限额为500万元的贷款,月利率为18‰,并由朱某提供最高额连带责任保证担保。小额贷款公司审查后,于当日交付资金。到期后,实业公司不仅没有归还本息,甚至已经停业,而两名股东及担保人朱某均不知去向且真实身份不明。经查,实业公司只是租赁他人场地临时办公,并没有实际开展过相关经营活动。

「点评」

《民事诉讼法》第一百二十一条第(二)项规定,起诉状应当记明“被告的姓名、性别、工作单位、住所等信息,法人或者其他组织的名称、住所等信息”。《最高人民法院关于适用〈民事诉讼法〉若干问题的意见》第139条也指出:“起诉不符合受理条件的,人民法院应当裁定不予受理。立案后发现起诉不符合受理条件的,裁定驳回起诉。”正因为实业公司只是一个名副其实的“皮包公司”,而且小额贷款公司又无法提供两名股东及担保人朱某的真实身份信息,也就决定了即使小额贷款公司提起民事诉讼,也不符合起诉条件;即使法院已经受理,其最终结果也只能是驳回起诉。换句话说,小额贷款公司的贷款被“打了水漂”。

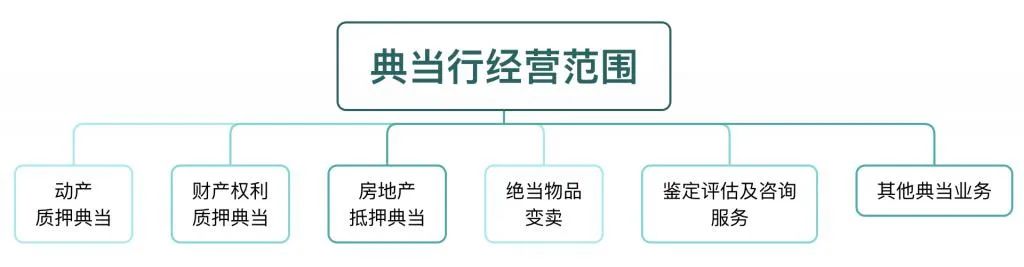

典当新闻

典当新闻