民间借贷利率定价因素的思考

发布时间:2014年07月30日浏览量:64来源:江苏经济报作者: 林洪飞

民间借贷是现代金融的有益补充,在信息、担保、交易成本等方面具有独特优势,在现代经济生活中扮演着重要的角色。

最高法院《关于人民法院审理借贷案件的若干意见》第6条规定:民间借贷的利率可以适当高于银行的利率,各地人民法院可根据本地区的实际情况具体掌握,但最高不得超过银行同类贷款利率的4倍(包含利率本数)。超出此限度的,超出部分的利息不予保护。司法实践中,已将超过法定利率上限的民间借贷行为评定为一种非法金融活动,由此可以看出民间借贷合法性与借贷利率水平之间的逻辑关系。实际上,许多地区民间借贷利率已严重超出法定利率的上限,这反映出资金紧缺与民间借贷的活跃程度,同时也折射出政府对民间金融管制的阵痛,市场的需求与政府管制间的冲突必须化解。2013年7月20日,中国人民银行宣布全面放开金融机构贷款利率管制,意味着我国向利率市场化迈出关键的一步,隐藏在社会中的民间借贷有望得到保护,促成金融资源在各市场主体间合理配置,从而降低实体经济实际融资成本。

人际间的金融交易是任何社会都必须进行的,只是实现人际金融交易的形式、方式很不一样,今天我们熟悉的外部市场提供的金融证券只是其中之一。民间借贷也正是具有这种“人格化金融”的特点,以熟人社会、血缘关系作为交易基础。伴随利率市场化推进,按照参照同期银行贷款利率规范民间借贷缺乏经济合理性,即利率4倍上限已经失去其存在意义,建立以市场为导向的利率形成机制势在必行。利率作为资金使用成本,一般由无风险利率和风险溢价构成,决定民间借贷无风险利率主要是资金供给及地区经济发展等因素,民间借贷风险溢价因素主要是信用风险。具体而言,影响民间借贷利率定价可考虑以下因素:央行基准利率。央行基准利率与民间贷款利率具有正相关;地区经济发展程度。经济发展不平衡造成信息不对称,造成欠发达地区的民间借贷利率高于发达地区;借款人的征信信息记录。借款人信用记录较好,则安全系数较高,借款利率较低,若借款人信用记录较差,则出借人要求借款利率较高;民间借贷的用途。一般而言,投资风险与收益成正比,生产经营投资型借贷要高于生活消费型借贷的利率;民间借贷交易成本。放贷人为了减少贷款风险,往往需要对借款人相关资信进行调查、甄别,这无形间会增加贷款成本;民间借贷期限。借款期限越短,利率越高,反之,借款期限越长,利率越低。

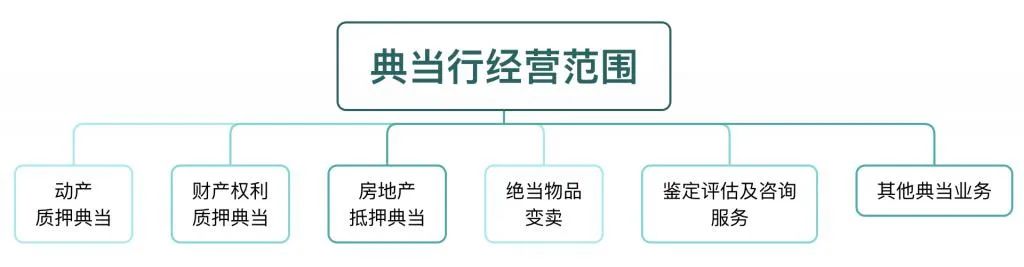

温馨提示:如需业务、风险在线讨论,辽宁省内典当企业请加入辽宁省典当协会会员群(133649286),外省典当企业可加入典当精英超级群(52233943),加入时请注名典当行全称与真实姓名。

温馨提示:如需业务、风险在线讨论,辽宁省内典当企业请加入辽宁省典当协会会员群(133649286),外省典当企业可加入典当精英超级群(52233943),加入时请注名典当行全称与真实姓名。

典当新闻

典当新闻